「口罩清关」博裕助力促进一线防疫口罩出口报关!

自海外新冠疫情爆发以来,国外防疫物资严重短缺,恰逢我国国内疫情基本上得到有效控制,在疫情期间迅速成立的口罩、防护服、消毒夜等防疫应急用品生产厂家在满足国内需求的同时,纷纷将目光瞄准了海外市场。 Read More

自海外新冠疫情爆发以来,国外防疫物资严重短缺,恰逢我国国内疫情基本上得到有效控制,在疫情期间迅速成立的口罩、防护服、消毒夜等防疫应急用品生产厂家在满足国内需求的同时,纷纷将目光瞄准了海外市场。 Read More

如果疫情进一步扩散并持续时间较长,进口供应链将面临严峻挑战,甚至可能对中国扩大内需的政策带来瓶颈制约。

疫情在国内已经基本得到控制,各地均开始积极复工复产。但是,疫情在全球蔓延势头进一步加剧,确诊病例数仍在激增,截至美国东部时间4月6日21时00分(北京时间4月7日21时00分),全球新冠肺炎确诊1339553例。其中欧洲和美国已经成为全球范围内的重灾区。

在此背景下,主要疫区国家的防控措施逐步升级,这已经在不同程度上影响到了所在国家的正常生产、经营活动。作为全球第二大进口国,以及欧洲、美国的重要贸易伙伴,中国的供应链也将受到一定的冲击,对于部分行业这一问题将尤为突出。

我们的分析显示:在中期,如果疫情全球进一步扩散并持续时间较长,进口供应链将面临严峻挑战,甚至可能对中国扩大内需的政策带来瓶颈制约。从短期来看,中国进口供应链面临的外部风险,从大到小依次是:第一,供给冲击影响较大的行业:汽车行业、机械设备、发动机类、化工产业、医药行业、航空航天。第二,供给冲击影响较小的行业:黄豆、半导体。第三,暂时不受供给冲击的行业:棉花、铁矿石和煤炭。不过,一些行业在需求端受到疫情的冲击更大,所以相应的供给冲击暂时没有明显表现出来。

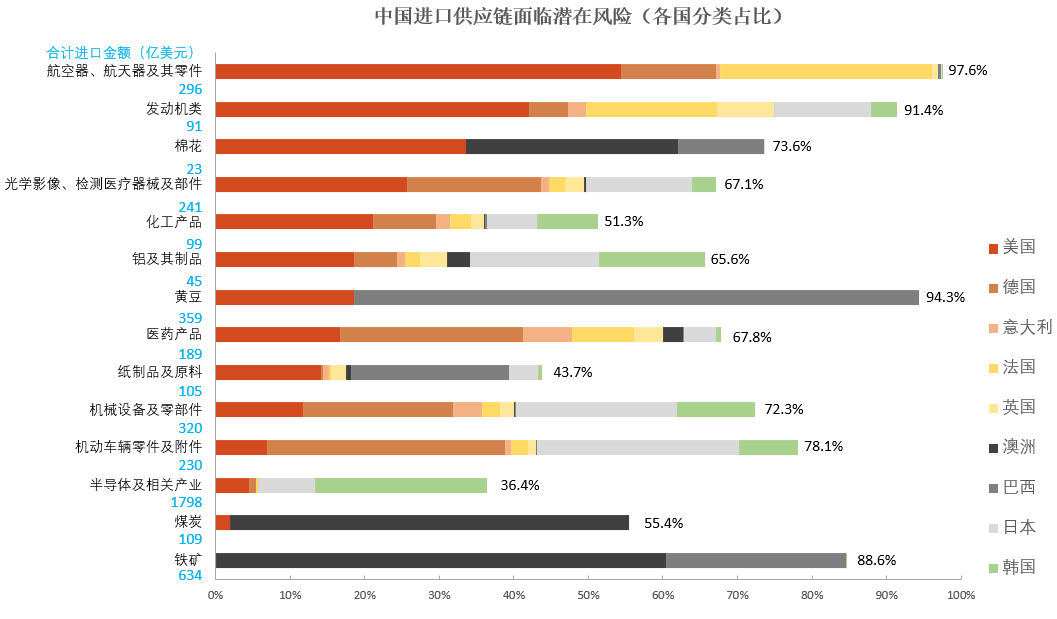

我们基于联合国的商品贸易统计数据库(UNComtrade),结合疫情在全球蔓延的情况来选取重点国家名单,然后从国别、产品两个视角,对中国进口供应链的风险进行初步的观察。为了确定国家名单,我们观察了中国进口的前十大来源地,以及当前疫情在各国的扩散情况,我们选取了以下国家作为重点观察对象:美国、德国、意大利、法国、英国、澳大利亚、巴西、日本和韩国。按疫情发展的不同阶段,这九个国家又可以分为三类:暴发期国家,美国、德国、意大利、法国、英国;观察期国家,澳大利亚、巴西、日本;控制期国家,韩国。

(各类进口品中,9个主要国家的占比)

美国供应链的风险

在中国总体进口当中,从美国进口占比排名前三的商品是:航空器、航天器及其零件类、发动机类、棉花,占比分别高达54.4%、42.0%、33.6%。另外,在光学影像器械、机械设备、化工产品、铝及其制品、农产品(大豆)、机动车辆、医药产品和纸制品及原料等商品,美国进口也占据着重要地位,进口占比均在10%至25%之间。

总体上,中国从美国进口的产品主要集中在高新技术产品、大宗农产品和工业原料。具体而言,在发动机类中,涡轮机、燃气轮机及其零部件(HS841112、841191、841181、841182、841199)占比较高,均超过30%。化工产品中以催化剂、反应试剂、培养基为主(HS382100、381519、382200、381512),数额颇多,占比在47.0%至66.8%。医疗产品中以血液、血清、免疫产品,绷带、纱布,药品和腺体器官及其提取物(HS3002、3005、3006、3001)为主,占比在20.9%-31.3%。半导体产业中,进口主要分布在存储设备(HS8523)与半导体制造设备(HS8486),占比分别为16.3%和13.2%。

当前美国疫情日益严重,政府和公司正逐步采取暂时停工停产的防护措施,在汽车行业,福特、通用汽车、本田、斯巴鲁、丰田、菲亚特·克莱斯勒等公司下属工厂均已暂停生产或开始逐步停产。在航天航空行业,波音公司受到疫情影响在3月23日宣布,关闭西雅图地区的工厂两周时间,具体复工情况将取决于疫情的后续进展。这反过来也对波音的上游供应链产生了震动。黄豆方面,根据大豆出口委员会披露的信息,目前该行业的供给能力未受到影响,仍然保持稳定。短期内,美国部分企业停工停产将主要对中国机械制造、汽车产业、医疗行业产生一定影响。

德国供应链的风险

德国是全球重要的汽车零部件生产基地,中国从德国进口的商品中,机动车辆及附件占比高达32.0%。同时,中国从德国进口的医药产品、医疗器械占比分别在24.5%、17.9%,其中,血清、疫苗等免疫制品(HS3002),放射类医疗器械(HS9022)占比均在30%左右。此外,以阀门、轴承、电机为代表的机械设备及其零部件占了总进口的20.2%,其中水泵(HS8413)、离心机(HS8421)、阀门(HS8481)、传动轴(HS8483)占比均在20%以上,航空器、航天器及其零件占比12.7%。化工产品总占比8.5%,其中与汽车产业和机械制造相关的防冻制剂(HS3820),液压制动液(HS3819)占比为45.0%和50.8%。

目前,福特、戴姆勒和宝马公司均已关闭德国工厂。根据德国当地新闻报道,德国已禁止部分医疗防护设备出口,并采取居家办公方式进行工作。疫情将对德国的汽车制造、医药产品、机械设备出口造成一定冲击。国内相关行业的下游企业可能面临一定的供应链风险。

意大利供应链的风险

中国从意大利进口的产品中,医药产品、机械设备和发动机类占比前三,占比分别为6.6%、3.9%、2.3%。具体地,医药商品种两种或两种以上的混合药物(HS3003)的医药类产品达到19.2%,机械设备产品中水泵类商品(HS8413)占比为7.9%。在发动机类别中,汽车用柴油机或半柴油机(HS840820)占比12.4%。

目前,意大利仍是欧洲疫情最为严重的国家。根据彭博社的报道,3月23日开始,政府关闭了所有不必要的生产线,意大利工厂全面停工。不过由于意大利的进口占比较低,尽管医药产品、机械制造行、汽车产业面临供应链风险,但主要限于局部。

法国供应链的风险

法国向中国出口的航空、航天类商品占到中国全部进口的28.5%。3月18日至22日,空客在西班牙、法国的工厂一度停工,3月23日开始,空客开始有限度恢复两地的生产活动。但生产活动仍然受到了一定程度的影响,来自法国的航空、航天类产品供给也将受到一定程度的冲击。但目前来看,空客的生产状况比波音更为正常。

同时,法国向中国出口的发动机类产品占到中国全部进口的17.6%。其中,涡轮机、燃气轮机(HS841181,841112)占比更是高达41%与35%。此外,中国从法国进口的医药产品占比为8.2%。上述两类重要进口品,有可能存在一定的供给端风险。其中,涡轮与燃气发动机主要适用于航空航天、发电、航空的动力系统。总体上,法国方面的供应链风险,在航空、航天类产品上供给应较为稳定,但是我国的医疗行业、航空航天、发电、船舶制造业可能面临一定风险。

英国供应链的风险

英国向中国出口的发动机类产品与医药产品,在中国全部进口中分别占比7.6%与4.0%。3月23日,英国已经宣布实施“封锁三周”的政策,关闭“非必要”商店和服务,并禁止两人以上聚会,不过仍然允许上下班出行。在此背景下,发动机类和医药产品能否保证及时交货,仍然有待观察。

澳大利亚和巴西的风险

巴西、澳大利亚,是中国主要的农产品和原材料来源国。其中,巴西是中国黄豆、铁矿和纸制品及其原料的重要来源国。2018年,三者在中国进口中的占比分别为75.8%,24.2%和21.1%。澳大利亚是中国铁矿、煤炭和棉花的重要进口来源,占比60.3%、53.5%和28.5%。在疫情的影响下,巴西、澳门大利亚都已经采取措施,关闭了部分公共场所和暂停了非必要的公共服务。目前,巴西、澳大利亚疫情尚未呈现出暴发状态,但仍存在这种风险。如果疫情进一步蔓延扩大,其上游农产品可能对国内养殖业、服装行业带来影响;同时,原材料的供给可能会影响国内钢铁,火电、建材和化工行业。

日本供应链的风险

日本是中国最重要进口来源国之一,主要商品为机械车辆零部件,占中国该行业总进口的27.2%,机械设备及零部件和铝及制品占比分别为21.6%和17.3%,光学、摄影等器械占比14.2%,其中主要为摄像器材与光学产品、摄影器材(HS9010与9006)分别占比61.7%和34.1%,不同类型光学器械占比均在20%以上(HS9011与9001)。发动机类占比13.1%,其中以船用发动机为主,HS6位编码下的HS840890与HS840810两种发动机占比高达40.9%与27.8%。目前,日本政府对疫情采取的措施较为有限,截至3月25日,仅测试了16484人。日本人口稠密,且与主要疫情国中国、韩国关系密切,在未来存在较大的疫情风险,需要进一步跟踪观察。如果日本疫情形势加剧,可能对中国汽车行业、机械制造业、船舶行业和通讯设备行业造成影响。

韩国供应链的风险

韩国是中国最重要进口来源国。其中,半导体及相关行业、铝及铝制品、机械和化工、化工产品在总体进口中占比较高,四类产品占比分别达到23.0%、14.1%、10.4%、8.2%。在半导体的细项分类中,制造半导体器件与电子集成电路的设备(HS8542)与电子集成电路(HS8486)两者占比分别达到26.3%与21.3%。

因此,韩国上游供应链对中国的半导体、通讯设备制造产业都具有重要影响。韩国生产的化工产品主要涉及石墨、焊接、纺织、橡胶、电子,电子产品制造与作为工业的原料等产品(HS编码3801、3809、3810、3812、3814、3816、3817、3818、3824)在我国全部进口中的占比均超过10%,其中工业原料混合烷基苯和混合烷基萘占比24.8%。

目前韩国疫情状况处于可控状态,并已经趋于稳定。截至3月24日,韩国每日新增确诊已下降到76例,已经全面复产复工,但需警惕疫情可能存在反复。我国的半导体、通讯设备行业、机械制造与加工行业、化工产品都与韩国供应链有较为密切的关联。

从中期来看,如果疫情进一步扩散并持续时间较长,进口供应链将面临严峻挑战,甚至可能对中国扩大内需的政策带来瓶颈制约。不过,一些行业在需求端受到疫情的冲击更大,所以相应的供给冲击暂时没有明显表现出来。短期内,单纯从供给冲击角度来看,中国进口供应链面临的外部风险,从大到小依次是:

供给冲击较大的行业

1、汽车及其零部件、机械设备及零部件

这两大行业的供给链可能受到疫情的冲击较大。其中,汽车及其零部件的进口中,美、德、意合计占比40%。同时,中国机械设备及其零部件的进口中,美、德、意、法、英的进口占比为40%。目前,上述三国的生产过程均受到了一定的影响,中国企业面临的供应链风险将是一个现实问题。如果日本疫情后续发展超出预期,这两类进口的供应链风险将更为严峻。当然,如果国内的终端消费需求也有明显下滑,则这方面的供给冲击将有所缓解。

2、发动机类

美、德、英、法、意五国占比合计为75%。上述大部分国家疫情严重,福特、通用的停工,可能影响到汽车发动机的供应。此外,意大利的柴油发动机、法国的涡轮机、燃气轮机在中国细项进口中都占有较高比例,可能对中国下游的汽车、船舶、发电等行业产生局部的冲击。

3、医药、医疗器械

美、德、法、意占比总和达到56%,目前,虽然欧美大部分医药企业保持正常运转,但是欧洲与美国普遍面临着医疗设备与医疗物资的短缺。另外,作为非主要疫区国家的印度,占据了世界1/5仿制药的出口,但也对医药产品出口开始实施限制。全球范围内的医药产品与医疗设备短缺,也可能对中国的进口端产生影响。

4、化工产业

美、德、英、法、意五国的进口占比为36%,占比虽然不是特别高。但是,其中部分产品的进口占比较为集中,例如前文提到的催化剂、反应试剂、培养基三类产品,仅从美国一家进口的占比就达到了47%至67%。再如,仅从德国一家进口的与汽车产业和机械制造相关的防冻制剂、液压制动液占比就分别达到了45%、51%。目前,化工产品的进口供应链已经受到了冲击。

5、航空航天及其零件产品

中国从美国、法国的进口就占到全部进口的83%。目前波音面临暂时停产,空客则正处于严格防疫条件下的复产。尤其是波音公司遭遇三重打击:737MAX事件的技术打击,依赖发行债券回购股票的操作遭遇了金融市场打击,以及疫情对其需求端和生产端的共同打击。这将对中国相关行业的进口带来负面冲击,甚至可能影响到中国在手飞机订单的交货执行情况,也可能对中美一阶段协议中的飞机采购产生影响。

供给冲击较小的行业

1、黄豆

黄豆是国内养殖业的重要饲料来源,主要从巴西、美国进口,两者进口占比达到94%。在疫情扩散蔓延的背景下,芝加哥期货交易所(CBOT)的大豆价格一度出现持续多个交易日的上涨。但是之后价格又有所回落,截至3月25日收盘价格881.5美分/浦式耳,不到2012年价格峰值的一半,并且仍处于10多年以来的历史较低水平。因此,目前黄豆进口受到疫情的影响仍不显著。

2、半导体产品方面

中国的半导体及零部件与设备进口,主要来自于中国台湾地区、韩国、日本、马来西亚与美国。目前韩国疫情已初步得到控制,工厂恢复了正常生产。日本和中国台湾的疫情形势也较为稳定。而美国的半导体进口占比较低,因此半导体下游行业的正常生产暂时不会受到显著影响。

3、铁矿石

澳大利亚和巴西是中国进口铁矿石的主要来源,同时巴西还是中国进口煤炭的主要来源国。目前两国疫情尚未爆发,短期内不会出现供给问题。此外,棉花进口方面,全球疫情蔓延波及服装行业,使得订单大幅收缩,这导致上游的原材料棉花面临较为严重的需求冲击,而不是供给冲击。截至3月26日,郑州商品交易所的棉花价格已经接近2004年以来的最低水平。